2020年1月1日起,美國新稅法正式實施。海外賬戶超過10000美元但未申報者將受到嚴厲處罰。大家一定要老老實實申報海外資產!

你在美國以外有銀行賬戶嗎?你向國稅局申報了嗎?

美國是全球稅,眾所周知。之前,也許我們沒當回事,但是從下個月,2020年1月起,國稅局將出大招,正式開始“秋后算賬”!你可能會發現,你的資金從2020年開始就被凍結了。

1.隱瞞中國戶口,恐怕會被判5年,綠卡也不保。

2019年7月8日,居住在北卡羅來納州夏洛特市的59歲中國公民麗麗(Lili)在聯邦法院出庭并認罪。

她持有美國綠卡,承認她在中國的一家金融機構有超過10,000美元的賬戶,并且沒有向財政部報告外國銀行和金融賬戶表(FBAR)。然后她被聯邦政府起訴了。

在北卡羅來納州西區的聯邦法院出庭,等待她的是最高5年監禁和25萬元罰款。

認罪后,他被迫交出自己和兒子名下的幾處房產、豪車和300萬現金。

2.美國稅法規定海外資產超過1萬元必須申報!

只有1萬美元,為什么要面臨這么重的處罰?

其實是因為莉莉違反了美國海外資產申報3354的“FBAR”條款。

根據美國法規《銀行保密法》(銀行保密法案):

在美國納稅的居民擁有或控制海外金融賬戶,如果所有賬戶的總和超過相當于10,000美元的存款額,這些個人必須向美國財政部的金融賬戶報告,即外國銀行和金融賬戶報告(簡稱FBAR)。

影響人群:

美國公民,永久居民(綠卡)

申報內容:

申請人的基本信息,除金融機構名稱、地址、賬戶類型、賬號和當年最高年余額外。

處罰:

根據美國法律,民事和刑事處罰可以同時進行。

未申報境外金融賬戶民事責任的追溯期限為6年。

n如果您故意不報告,您將被罰款100,000美元或賬戶金額的50%(以較高者為準)。

n如果你沒有故意報告,你將被罰款10,000美元。

刑事處罰是最高10年的監禁。

此外,美國另一部更嚴格、對民眾影響更廣的新稅法將于下月正式實施,更多華人將受到影響。

3.《海外賬戶納稅法案》下個月正式實施!

所有美國公民、美國綠卡持有者和生活在美國的人請注意:

從2019年12月31日開始,美國國稅局將最終結束其《海外賬戶納稅法案》的長期寬限期(FATCA“肥咖”條款)。

一旦寬限期結束,只要你的賬戶符合“美國身份”(后面會詳細解釋),你就必須提供美國稅號(TIN)。如果發現海外賬戶未申報,除了高額罰款,你的賬戶還會被國稅局凍結,甚至面臨刑事處罰!

這意味著想要避免賬戶被凍結的美國納稅人現在只有不到一周的時間來應對可能的后果。

《海外賬戶納稅法案》 (FATCA)主要內容:

英文《外國賬戶稅收遵從法》的全稱,在華人圈子里也被稱為“肥咖條款”。《外國賬戶納稅法案》(Foreign Account Tax Payment Act,FATCA)是美國的一項新法律,其目的是確保美國政府能夠對在美國境外持有金融資產的美國人征收相應的稅收。

1. 針對美國納稅人

條款要求所有美國納稅人,每年報告在美國境外持有的所有資產,如果美國居民沒有申報其超過一定金額的海外賬戶,就會受到處罰:

n 如未申報,一旦被查出,可能面臨1萬美元罰款

n 如IRS 通知后還是未申報,可高達5萬美元罰款

n 如少報或漏報,可被征收高達額外40%未申報資產總額的罰金

2. 針對海外金融機構:

外國實體/非實體的金融機構,像銀行、證券、投資投顧等,也必須向美國國稅局(IRS)披露「美國納稅人」個人數據及其在銀行持有的資產價值。

披露的信息包括,每年報告美國人在其機構的持有人的姓名、地址、稅務識別號碼(TIN)、帳戶余額、以及該年度賬戶上的存款和取款等交易記錄。

不配合美國國稅局要求的外國金融機構,不僅將被排除在美國市場之外,該機構與客戶的美國來源所得或在美國的投資利潤需要扣繳30%的懲罰稅率。

如果美國公民或公司未能遵守這一新規的要求,就必須向IRS提供合理的解釋,否則將面臨賬戶被凍結的風險,在極端情況下,還會受到刑事起訴。

條款頒布時間:

頒布于2010 年3 月18 日,2014年生效運行,目前已有113個國家與地區加入,包括中國。

美國國稅局提供了3年的寬限期。在寬限期內(目前仍有效),外國金融機構只有在已有記錄的情況下,才被要求提供美國客戶的信息。

正式執行時間:

2020年1月開始,正式全面執行

受影響人群:

1.美國公民

2.持有綠卡的永居公民

3.外國人于課稅的日歷年在美停留超31天,且3年內在美居留天數加權達183天(本年度停留天數乘1,上年停留天數乘1/3,前年停留天數乘1/6)

當然,沖擊最大的是那些在美國境外擁有非法所得,并試圖把這些資產藏在美國的人。

豁免情況:

A或G簽證(但不包括A-3或G-5)的美國個人,持有J或Q簽證的美國教師或實習生,持有F、J、M、或Q簽證,或在美國境內參加慈善體育賽事的專業運動員,不受183天規則限制。

需申報的項目:

為投資而持有的外國金融賬戶;

外國非賬戶資產,例如外國股票和證券、外國金融工具、與非美國人的合同以及在外國實體中的利益;

不僅指銀行賬戶,還包括退休賬戶和人壽保險計劃。

(美國金融機構的海外分公司可豁免)

下列任一編碼均可用作美國稅號TIN:

1. EIN 雇主識別碼(是美國聯邦稅務局識別每個公司納稅人的編號)

2. ITIN 個人納稅人識別號(非美國公民沒有SSN社安號但又有報稅需求的個人設立的報稅號)

3. SSN 社會安全號碼

新法意義:

旨在防止美國公司和個人在非美國境內藏匿資產;

為逃避或逃避繳納美國稅款而開設的帳戶;

通過對這些外國持有的資產征稅,美國增加了收入來源,這些收入被用于刺激就業的激勵賬戶。

4、你需要申報嗎?

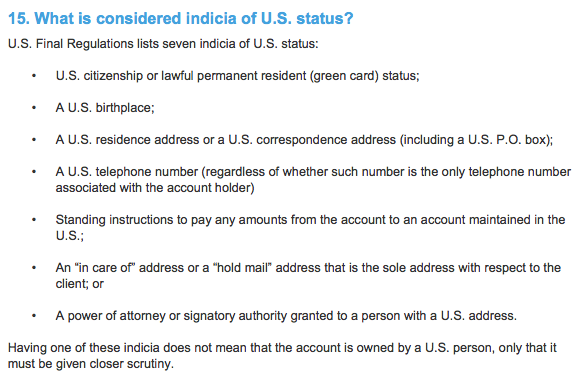

那我們改如何判斷自己的賬戶海外賬戶,符合“美國人身份”呢?( 《海外賬戶納稅法案》適用對象)

有7大標準:

1.賬戶持有人,是否是美國公民或合法永久居民身份(綠卡)

2.賬戶持有人出生地是否在美國

3.是否有美國居住地址、或美國通信地址(包括美國郵政信箱);

4.是否有一個美國電話號碼(不管這個號碼是否是唯一的電話號碼)

5.是否有匯款到美國帳戶的記錄

6.一個“由他人代理”的美國地址

7.是否有授權擁有美國地址的人代收郵件

特別提醒:

如果你只擁有其中一項標記,并不意味著你的賬戶符合“美國人身份”,但會提醒國稅局必須給予更仔細的審查。

一旦你的賬戶符合FATCA認定的“美國人身份”,無論是在中國、英國、法國,都可能都將逃不出美國稅務局(IRS)的監控范圍。

下面我們具體來看看,新法針對人群的申報標準,請小伙伴們對號入座。

1、住在海外(美國境外)必須申報情況:(連續12個月在美國境外居住至少330天)

n 已婚

提交了聯合所得稅申報表;

指定的外國金融資產總值在納稅年度最后一天超$400,000,或該年任何時候超$600,000;

配偶中一人居海外也適用。

n 非提交聯合所得稅申報表的已婚人士

指定的外國金融資產的總值在納稅年度最后一天超$200,000,或該年任何時候超$300,000。

2、住在美國境內必須申報情況:

n 未婚,且在納稅年度最后一天,美國境外金融資產的總價值超$50,000,或在納稅年度中的任何時候超$75,000。

n 已婚,提交聯合所得稅申報表,且指定的美國境外金融資產的總值在納稅年度最后一天超$100,000,或者在納稅年度的任何時候超$150,000。

n 已婚,分別提交所得稅申報表,且指定的外國金融資產的總值在納稅年度最后一天超$50,000,或在納稅年度任何時候超$75,000。

5、哪些華人需特別注意?

《海外賬戶納稅法案》是否與你有關取決于兩點:

n 你在美國之外是否有大量資產

n 資產所在國,是否與美國簽訂FATCA (包括港澳臺在內的中國、日本、南韓、瑞士、百慕大、開曼等世界絕大多數國家均適用)

但下面這些人群,則需特別注意,舉例來講,可以自查的點包括:

1.來美國之前有高額財產的人。退休金也算、親戚贈與或遺產

2、高收入者。擁有包括銀行、股票、地產(所產生的收益)在內的海外資產配置

3、用美國護照在美國境外開戶,或在開戶時填寫美國聯絡資料者

4、有在已被美國政府盯上的銀行開戶。如瑞士銀行、匯豐銀行、瑞士信貸等有免稅天堂帳戶的美國客戶

5、美國境外開帳戶、用信用卡在美國消費者(例如持中國雙幣卡在美國消費)

6、匯款進出美國頻繁者和突然有大筆匯款進出者

7、開豪華車的「稅表窮人」

6、如何應對:

“FATCA肥咖條款”和“FBAR肥爸條款”,都是美國稅務單位追查納稅義務人在海外的資產,盡管兩表很多資訊重復,但皆須申報!

如何做:

n 趕緊聯系自己的會計師,補所欠稅務

n 籌劃第二身份規劃和海外信托規劃

總之各位美國納稅義務人,一定要向 IRS 誠實申報海外資產,千萬別心存僥幸喔!